-

配资炒股开户网 台积电计划涨价背后:晶圆代工复苏进度几何?

沉寂已久的晶圆代工行业似乎正在快速复苏。

截至发稿,道指期货涨0.07%,标普500指数期货涨0.04%,纳指期货跌0.11%。

近期有市场消息显示,台积电针对先进工艺制程正酝酿涨价,功率半导体相关需求也在高涨——主流玩家的产能利用率在低迷数个季度之后,似乎正转而攀升。

21世纪经济报道记者综合采访发现,在今年一季度的业绩交流期间,包括台积电、中芯国际、华虹公司在内的头部晶圆代工厂都提到部分工艺或尺寸规格的需求十分旺盛。

此外,台积电在近两个季度都提到了3纳米工艺制程正处在产能爬坡期,由此影响到毛利率表现,叠加全球正掀起的AI芯片发展浪潮,也就不难理解其提出涨价的逻辑。

但需要指出的是,目前的涨价行情结构性特征更为明显,且是建立在此前多个季度产能利用率低迷背景下,不少厂家(尤其是主业聚焦在成熟制程厂家)经历过多次降价竞争动作的结果。行业普遍认为,在2023年第四季度已基本触及最低代工价格,目前代工价格已企稳。

群智咨询(Sigmaintell)半导体事业部资深分析师杨圣心告诉21世纪经报道记者,根据调研,目前台积电3纳米制程节点基本满载,且订单能见度极高,其涨价幅度预计在5%左右,从2025年起实施。5纳米制程节点目前暂未了解到有涨价计划。

“群智咨询预计,2024年下半年,中国大陆晶圆代工厂产能利用率将呈现比较稳健的回升趋势,12英寸55纳米—90纳米制程的订单增长情况比较明显,但晶圆代工价格全面普涨的可能性较低,仍需观望三季度市场反馈。”他续称。

在此前一次业绩交流会上,华虹公司管理层这样阐释是否考虑涨价的逻辑关系:产能满载—优化产品组合—考虑适当调价。

对该公司而言,在产能利用率回到90%至95%时,将有机会对8英寸和12英寸各平台的代工价格进行上调,同时调整产品组合结构,以改善毛利水平。

这一逻辑同样适用于台积电。杨圣心对21世纪经济报道记者分析,此次台积电计划涨价的原因是产能供不应求。“受到人工智能需求推动,台积电的先进制程产能利用率自2023年下半年起开始稳步回升,2024年一季度已基本满载。”

“我们认为,本轮涨价幅度在预期内,基本在合理范围。”他进一步指出,根据群智咨询评估,苹果、英伟达这两家客户在台积电2023年营收份额中位于前两名,共计超过三成;但考虑到其他客户对涨价的接受度相比Top 2客户有一定差距。因此在供不应求的情况下,台积电的涨价幅度在5%左右是合理的。

TrendForce集邦咨询分析师乔安对21世纪经济报道记者分析,近期晶圆代工涨价的主要原因,一方面区域性供需失衡;另一方面先进工艺具备寡占性质。“同时,手机处理器在先进工艺当中仍然占有相当大的比重,因此与手机需求并非完全没有关联。”

对于后续价格趋势,杨圣心指出,群智咨询分析,本次涨价是基于市场需求的一次经过充分铺垫的价格策略调整,预计台积电后续继续涨价的可能性较小。其主要驱动因素一方面是AI和大模型的需求增长,先进制程晶圆代工及先进封装产能供不应求;另一方面是其海外扩产带来的成本上升。

在今年一季度的法说会上,台积电高管就反复指出,公司的3nm工艺依然在产能和良率爬坡阶段,公司方面预计将稀释毛利率3%—4%,公司也在战略转换部分5nm制程到3nm制程产能。

此外,先进封装“产能紧俏”也一直是法说会上被频繁提及的趋势。台积电管理层预计,AI服务器相关营收预估将会翻番,2024年在公司总营收占比预计在10%以上(low teen),到2028年预计AI相关营收占比将达20%,这还只是指GPU、AI加速器、CPU等方面,没有计算网络和边缘AI。

有涨价考虑的其实不止台积电。

根据华虹公司在5月份释放的信息,2024年第一季度,公司产能利用率有明显回升,三座8英寸厂和第一座12英寸厂的产能利用率已接近满载。12英寸主要受到CIS、BCD和嵌入式非易失性存储器,以及包括部分功率器件的需求推动。

公司高管预估2024年的市场表现可能不会达到如2022年一般的强劲程度,价格也远未达到理想水平,但需求正在复苏。因此价格下降的趋势已到尾声,预计市场正处于复苏拐点,后续会根据复苏情况灵活调整价格。

集邦咨询则指出,本次中国大陆晶圆代工厂涨价是针对下半年CIS等产能相对吃紧,且目前价格低于市场平均价格的制程节点,为缓解盈利压力而进行的补涨措施,而非全面需求回暖信号。尽管本次特定制程向客户补涨成功,仍难回到疫情期间价格水准。

涨价背后是行业整体产能利用率低迷了多个季度。

聚焦成熟工艺的联电是其中一个典型,其在财报中详细披露了既往表现:2023年一季度该公司的产能利用率为70%、四季度为66%,到2024年一季度产能利用率为65%,依然未见有显著改善。

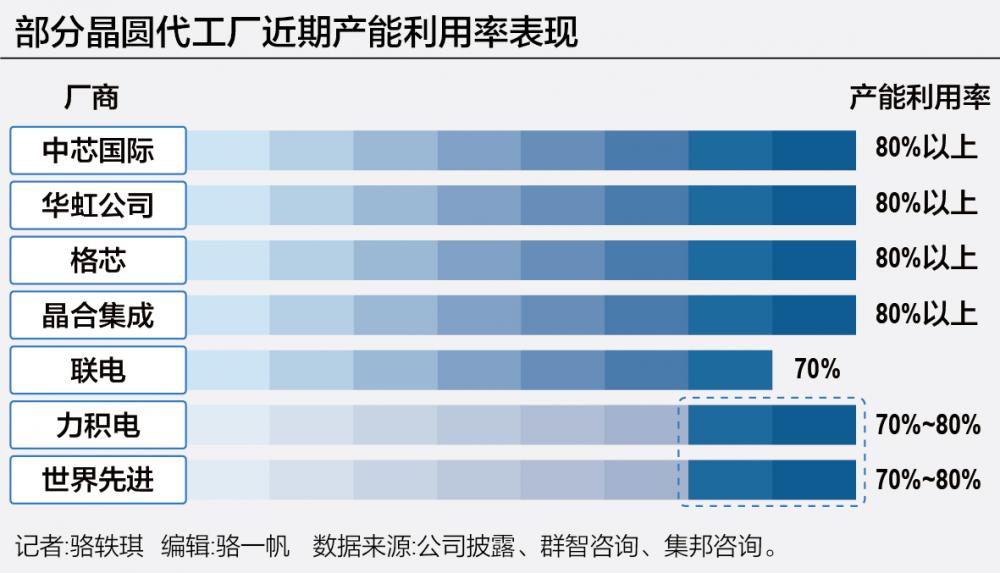

一般而言,公司产能利用率在80%左右即处在相对健康水平,而联电已经是全球Top4的代工厂,可见行业承压程度。

根据集邦咨询此前预计,2023年四季度是全球主流晶圆代工公司的主流工艺产能利用率的转折点。

四季度内,全球主要晶圆代工厂的8英寸产能利用率在40%—65%之间,华虹公司由于聚焦特色公司,表现略好,大约在78%,甚至高于台积电(预估约60%)该规格的利用率水平。12英寸产能利用率方面,全球主要公司去年四季度基本在55%—80%之间,其中台积电、恩智浦、中芯国际在该节点的利用率基本在77%以上。

为了抵消由此对公司运营成本和折旧带来的损失,不少聚焦在成熟工艺制程的公司,都在过去多个季度提出过对晶圆代工价格间接调降或提供更多优惠举措的动作。

杨圣心对21世纪经济报道记者表示,对晶圆代工行业而言,上一个价格上行周期大约是在2020年四季度到2022年二季度。

“根据群智咨询统计,2024年二季度,40纳米和28纳米制程晶圆代工价格相比2022年二季度降幅分别约为14%和7%;8英寸各制程及12英寸55纳米及以上制程晶圆代工平均价格相比2022年二季度的峰值差距较大,降幅约35%。”他续称。

中芯国际高管此前介绍,公司2023年平均产能利用率为75%;2024年一季度产能利用率80.8%,环比提升四个百分点。在一季度业绩会上,管理层表示,28纳米已建产能一直处在满载状况,不光做标准逻辑电路,还在此基础上做高压驱动、ISP、民用和工业用MCU、特殊存储NAND Flash等,所以28纳米产能还远不能满足要求。

在第二季度公司还看到三个明显变化:第一,国际消费市场部分恢复,新产品需要增加量,例如低功耗蓝牙、MCU库存在下降,大家都开始补单;第二,今年是体育年,机顶盒、电视相关产品销售明显比去年多;第三也是最大的一块,智能手机尤其是中国智能手机厂家,为了保住份额不丢失或者是扩大份额,拿货都比去年多。

整体来看,此轮晶圆代工行业面临的局面依然是:最先进工艺量价齐升、特色工艺需求较强,但成熟工艺制程依然面临不确定性。

集邦咨询最新调查发现,中国大陆晶圆代工厂受惠于IC国产化趋势,产能利用复苏进度较其他同业更快,甚至部分制程产能无法满足客户需求。另一方面,因应下半年进入传统备货旺季,加上美国设备出口管制,产能吃紧情境可能延续至年底。

而中国台湾厂商中,仅台积电在AI应用、PC新平台等HPC应用及智能手机高端新品推动下,今年下半年产能利用率有望突破100%,且能见度已延伸至2025年。以力积电(PSMC)、世界先进(Vanguard)为代表由于主要聚焦成熟制程,产能利用率平均仍落在70%—80%。

杨圣心告诉21世纪经济报道记者,在2024年二季度,预计中芯国际、格罗方德(格芯)、华虹半导体、晶合集成的产能利用率已达到80%以上。

在成熟工艺方面,“2024年二季度,28纳米以上成熟制程产能利用率有较为显著的恢复,中国大陆厂商的部分制程甚至有满载情况出现;上述情况叠加之前地缘政治因素影响下的转单,中国台湾地区厂商的成熟制程产能利用率也有望改善。群智咨询认为,2024年下半年全球成熟制程产能利用率压力将有所缓解。”他分析道。

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:张恒星 配资炒股开户网